“Le ralentissement de la croissance économique mondiale pèsera probablement sur les résultats du second semestre, mais comme les fondamentaux résistent mieux qu'on ne le craignait, nous pensons qu'il y a encore de la place pour de bonnes surprises, qui soutiendront les sélectionneurs d'actions.“

Virginie Maisonneuve

Directrice mondiale des investissements en action

Stratégie Actions : point d’impact

Alors que la Réserve fédérale américaine marque une « pause empreinte d’orthodoxie monétaire » dans son cycle de relèvement des taux et que la Banque centrale européenne (BCE) exclut cette possibilité malgré une récession technique, les investisseurs devront probablement composer avec une incertitude macroéconomique accrue au second semestre 2023.

Les investisseurs se retrouvent face à trois grandes questions. Quand le resserrement monétaire de ces 12 à 15 derniers mois fera-t-il sentir son impact sur l’économie ? À quel type de récession ou de ralentissement faut-il s’attendre ? Enfin, quel sera l’impact sur les bénéfices des entreprises ?

Normalement, il faut 12 à 18 mois pour que l’effet à retardement d’un resserrement monétaire fasse sentir ses effets. Toutefois, on peut raisonnablement s’attendre à ce que l’impact soit retardé par l’excès de liquidités injectées par les banques centrales pendant la pandémie de Covid-19. La résilience avérée de l’économie américaine est un autre facteur.

La persistance de l’inflation aura également une incidence sur la durée pendant laquelle les banques centrales enverront un message de fermeté et dictera leur politique à l’avenir. Il sera donc primordial de suivre les chiffres de l’inflation et les tendances sous-jacentes. L’inflation globale enregistre une décrue, mais les banques centrales attendent des signes plus évidents de tassement des prix avant d’amorcer un assouplissement monétaire. Aux États-Unis, l’inflation sous-jacente (qui fait abstraction des prix de l’alimentation et de l’énergie) est retombée à 5,3% en glissement annuel en mai. Néanmoins, elle n’a guère ralenti depuis décembre. Dans la zone euro, malgré un tassement à 5,3% en mai, l’inflation sous-jacente reste plus marquée qu’en début d’année.

Dès lors que l’inflation sous-jacente s’avère persistante, il y a lieu de penser que la pression sur les prix des services va perdurer quand bien même les économies commenceraient à ralentir. Le coût du travail est en train d’augmenter dans de nombreux secteurs, alors même que les prix des matières premières fléchissent. L’accélération de l’inflation salariale dans la zone euro à 5,6% au T1 2023 (contre 4,8% au T4 2022) est de nature à préoccuper la BCE, par exemple.

Par conséquent, même si la perspective d’une fin du cycle de relèvement des taux directeurs a de quoi soulager les investisseurs, les entreprises de l’économie réelle devraient rester sous pression dans les mois à venir. Certaines d’entre elles se révéleront plus résilientes que d’autres.

Ralentissement ou récession ?

Même si la récession semble imminente dans certaines régions du monde, le point d’impact est jusqu’ici incertain. La seule exception est l’Europe, où la contraction du PIB de 0,1% au T4 2022 puis au T1 2023 est synonyme de récession technique.

Aux États-Unis et au Royaume-Uni, de nombreux indicateurs économiques sont orientés à la baisse. Les agrégats monétaires, qui indiquent la quantité d’argent qui circule dans l’économie, enregistrent une contraction depuis plusieurs mois. Les derniers indices des directeurs d’achat (PMI) dans le secteur manufacturier, un baromètre de l’activité économique suivi de très près, mettent également en évidence un ralentissement.3

Malgré cela, dans ces trois économies, le chômage est toujours au plus bas depuis des décennies, ce qui retarde la contraction de la consommation des ménages qui aurait pu les faire basculer en récession. La récession technique en Europe présente des caractéristiques singulières : en effet, l’emploi est au plus haut depuis 30 ans et l’OCDE table sur une croissance de 0,9% cette année dans la zone euro. Or une récession s’accompagne normalement d’une dégradation des indicateurs sur ces deux fronts.

L’économie chinoise, qui a rebondi au T1 2023 grâce au déconfinement qui a suivi la crise sanitaire, patine à nouveau en raison d’une diminution de ses débouchés à l’export, imputable au ralentissement économique dans le reste du monde. Il y a également l’impact d’une certaine réorganisation des chaînes d’approvisionnement internationales, notamment la tendance au « Chine +1 », une stratégie qui consiste pour les entreprises à développer leurs opérations en dehors de Chine dans le but d’améliorer la résilience de leur chaîne d’approvisionnement.

Les mauvaises nouvelles devraient en amener de bonnes en Chine, car les autorités devraient continuer de soutenir le secteur immobilier et les ménages au second semestre. Pékin devrait également mettre l’accent sur les réformes visant à soutenir les champions industriels nationaux en matière de technologie et d’innovation. Néanmoins, à court terme, le ralentissement de la croissance en Chine accentuera la décélération actuelle de l’économie mondiale.

Bénéfices : le jeu de la préservation

Dans ce contexte, à quoi les investisseurs doivent-ils s’attendre ? L’un des grands tests pour les entreprises sera de savoir si elles peuvent répercuter la hausse de leurs coûts sans sacrifier leurs ventes. En d’autres termes, quelles sont les entreprises qui parviendront à préserver leurs marges ?

Si les taux d’intérêt restent durablement plus élevés, la fin de l’ère de l’argent gratuit mettra certaines entreprises en difficulté face aux revendications de leurs salariés et de leurs fournisseurs. Néanmoins, au premier trimestre 2023, de nombreuses entreprises ont, en réalité, annoncé des résultats supérieurs aux estimations des analystes, qui avaient été revues à la baisse pour tenir compte de l’impact de l’inflation.

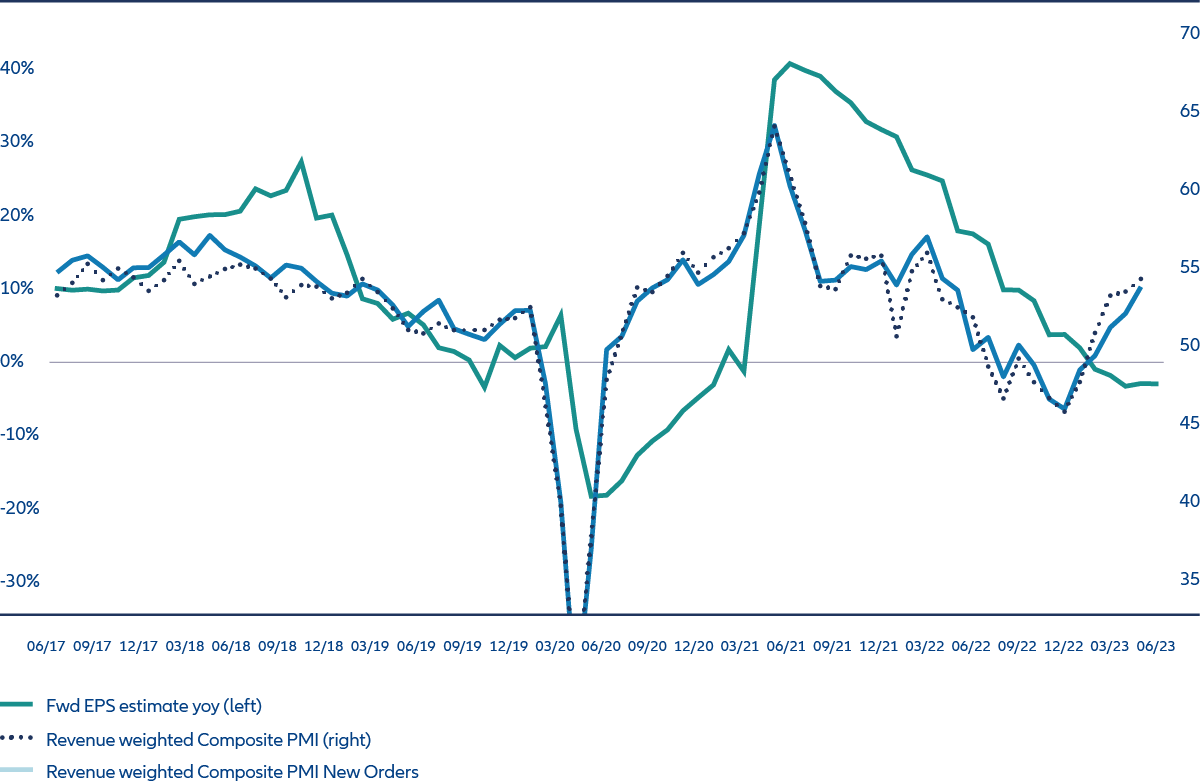

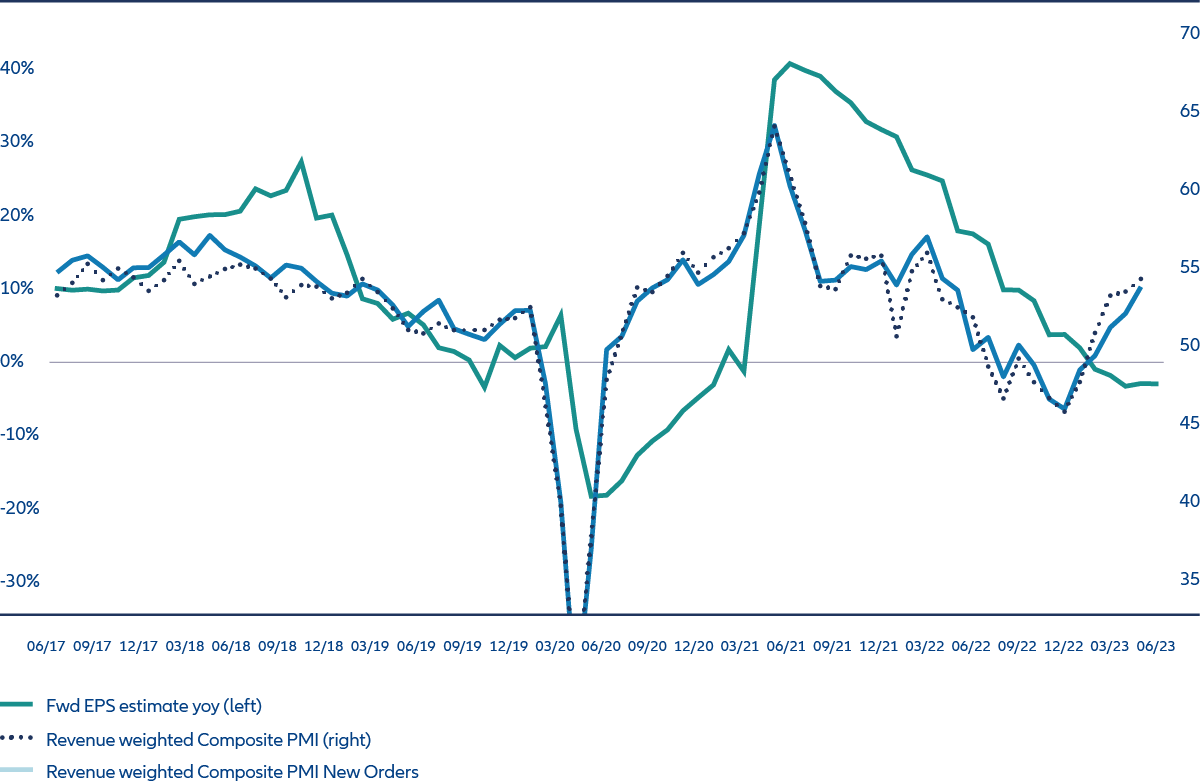

Certaines entreprises ont manifestement profité de l’inflation pour gonfler leurs marges, ce qui explique en partie les bonnes surprises sur le front des résultats. Néanmoins, cette avidité peut avoir un impact négatif sur les volumes et les bénéfices futurs. Nous souhaitons avoir en portefeuille des entreprises qui ont un réel pouvoir de fixation des prix. Le ralentissement de la croissance économique mondiale pèsera probablement sur les résultats au second semestre mais, dans la mesure où les fondamentaux résistent mieux que prévu (cf. graphique 2), de bonnes surprises sont encore possibles, ce dont les adeptes de la sélection de titres ne manqueront pas de profiter.

Les tensions dans le secteur bancaire, concentrées sur quelques valeurs très spécifiques, sont une piqûre de rappel quant au fait que l’impact de la hausse des taux d’intérêt sera sans doute plus ou moins important selon les régions et les classes d’actifs. Voilà une raison de plus pour les investisseurs d’éviter une approche uniforme.

Miser sur la résilience et les tendances structurelles

Alors que les investisseurs détournent leur attention des taux d’intérêt pour la recentrer sur le moment où la récession (ou le ralentissement) interviendra, la volatilité pourrait faire son retour sur les marchés actions, notamment si les prévisions de bénéfices s’avèrent fantaisistes au regard de la dégradation de la visibilité sur le front macroéconomique.

Au second semestre 2023, nous mettons l’accent sur la résistance et les opportunités de croissance structurelle à long terme. Les investisseurs doivent veiller à ce que leur portefeuille résiste à une accentuation de la volatilité tout en étant positionné de manière à saisir les opportunités, notamment les entreprises capables de résister à la hausse de leurs coûts de production et à l’érosion de leurs marges bénéficiaires.

Ils devront veiller à conserver en portefeuille des entreprises solides, tous styles confondus, en privilégiant la qualité, les dividendes et la durabilité, alliés à des valorisations raisonnables et à des tendances structurelles de long terme.

Les entreprises technologies rentables, l’intelligence artificielle et certaines entreprises industrielles qui bénéficient de la tendance à la relocalisation et à l’automatisation ou offrant des solutions aux enjeux climatiques, sont quelques-uns des thèmes qui demeurent séduisants à nos yeux. D’après nous, la Chine et son économie traditionnellement contracyclique présentent également des opportunités ciblées.

Graphique 2 : Quelles sont les entreprises dont les bénéfices résisteront ?

Source: AllianzGI Economics & Strategy, Refinitiv Datastream. Données au 14 juin 2023.

3 Source: U.S. manufacturing slumps further in May; employment picks up, Reuters, 1er juin 2023; Euro zone business growth slowed in May as factories struggled-PMI, Reuters, 5 juin 2023;; UK factory output contracts again in May, Reuters, 1er juin 2023.