Active is : Anticiper l’avenir

AllianzGI Perspectives 2021

La diversification est le mot d'ordre à l’heure où la pandémie prolonge l’incertitude

Les investisseurs peuvent aborder l'avenir avec optimisme : un vaccin efficace contre le Covid-19 sera très certainement disponible en 2021. Pourtant, la trajectoire de la reprise économique reste floue. Il convient donc d'élargir la diversification des investissements, au-delà des régions, des secteurs et des stratégies qui ont récemment donné de bons résultats.

POINTS CLÉS

- La reprise faisant suite à la récession déclenchée par la pandémie devrait se stabiliser en 2021, mais la croissance mondiale estimée à 5% pourrait être plus élevée si de nouveaux vaccins prometteurs sont un succès à l'échelle mondiale

- Compte tenu de l'ampleur des mesures de relance monétaire et budgétaire déployées, les investisseurs devront faire face aux effets collatéraux - notamment des valorisations élevées dans plusieurs grandes classes d'actifs, si bien qu'une sélection prudente des titres et des zones géographiques sera la priorité de l'année

- Dans un marché actions incertain, le mot d'ordre est l'équilibre global : les actions européennes et asiatiques pourraient surperformer les champions américains de l'année 2020 tandis que les titres value pourraient commencer à combler leur retard sur les valeurs de croissance

- La pandémie de Covid-19 a renforcé l'importance de l'investissement durable : les partenariats publics-privés, l'investissement d'impact et l'alignement sur les Objectifs de développement durable des Nations unies peuvent aider les investisseurs à changer concrètement les choses

- Les emprunts d’État américains à long terme pourraient perdre en attrait si la courbe des taux se pentifie comme prévu ; les obligations d'entreprises, la dette asiatique et les obligations indexées sur l'inflation offrent des opportunités intéressantes

Alors que le plus dur de la récession est derrière nous, cela pourrait prendre des années pour que la croissance renoue avec sa trajectoire pré-coronavirus

L'économie mondiale s’est remise des profondeurs de la récession liée au Covid-19, même si des foyers de contamination et des mesures de confinement resurgissent dans certains pays. Les investisseurs pourraient être tentés de chercher de nouvelles sources de rendement susceptibles de profiter de la reprise au-delà des secteurs qui ont prospéré pendant la crise.

Beaucoup dépendra du déploiement réussi d'un vaccin et de médicaments efficaces. Les

nouveaux vaccins semblent prometteurs, mais nous resterons à l'affût des signes de dynamisme

des statistiques macroéconomiques clés et nous nous attendons à de vastes disparités entre les

régions. Si la pandémie est enrayée, les points d'intérêt pourraient englober les actions

européennes et asiatiques, les secteurs value, les obligations d'entreprises.

Pour les investisseurs institutionnels, les marchés privés offrent du potentiel : les

infrastructures, en particulier, pourraient voir leurs dépenses augmenter, grâce notamment aux

mesures de relance destinées à stimuler l'activité économique. Il existe également un nombre

croissant d’opportunités pour soutenir une reprise durable de l'économie post-coronavirus en

luttant contre le changement climatique et d'autres enjeux majeurs.

Mais si la pandémie n'est pas maîtrisée, l'activité économique risquerait de ne pas renouer avec ses niveaux pré-crise avant la fin 2021. La croissance pourrait mettre plusieurs années avant de retrouver sa trajectoire précédente.

Cette incertitude se reflète dans la fourchette inhabituellement large des prévisions de croissance de l'OCDE (cf. graphique 1), avec des scénarios pour 2021 variant entre 7% et -2%.

Graphique 1 : Cette reprise n'est pas en V, mais a plutôt la forme d’une racine carrée inversée

Estimations du PIB mondial (en rythme trimestriel depuis 2019, indice = 100)

Source : Allianz Global Investors, OCDE. Données de septembre 2020.

Les pays ont déployé des mesures de relance pour lutter contre la pandémie, mais il pourrait y avoir des dégâts économiques à long terme

En réaction à la récession, les gouvernements et les banques centrales ont déployé tout un arsenal de mesures de relance budgétaire et monétaire (cf. graphique 2). Bien que ce soutien ait été nécessaire et utile, il pourrait également entraîner des effets indésirables sur le long terme, notamment :

- Des prix d'actifs élevés sur certains marchés. Les abondantes liquidités injectées par la relance monétaire (autrement dit, trop d'argent en circulation par rapport à l'activité économique) ont tiré les prix des actifs vers le haut, y compris ceux qui semblaient déjà surévalués. Nous pensons que c'est particulièrement le cas des emprunts d’État et des actions américaines, alors que les valorisations des actions dans les autres régions semblent plus modérées.

- Un endettement élevé. Les niveaux des dettes publiques et privées sont élevés. Si la reprise marque brutalement le pas, les entreprises pourraient avoir des difficultés à faire face à leurs dettes, ce qui augmentera le risque de défaut. Par ailleurs, les plus fragiles qui renouvellent des prêts bancaires à taux bas peuvent se transformer en « entreprises zombies », autrement dit des entreprises peu productives et lourdement endettées qui risquent de faire faillite si les taux d'intérêt se normalisent.

- La hausse de la volatilité de l'inflation. Le risque de hausse des prix des biens et services à moyen terme tient en partie à l'excès de liquidités occasionné par la relance monétaire, mais aussi aux chocs de l'offre en lien avec les mesures de confinement et les guerres commerciales en cours. Si la tendance à la démondialisation, alimentée par la recherche d'autosuffisance en biens essentiels, se poursuivait, la croissance économique à long terme en pâtirait, et la croissance de la productivité aussi. Toutes choses étant égales par ailleurs, cette situation pourrait augurer une volatilité accrue des prix dans le monde dans les années à venir.

Graphique 2 : Mesures budgétaires discrétionnaires de grande ampleur face à la crise sanitaire

Mesures annoncées en % du PIB

Source : Moniteur des finances publiques du FMI. Données de septembre 2020. Les moyennes des groupes de pays sont pondérées par le PIB en dollar américain ajusté en fonction de la parité de pouvoir d'achat. AEs = économies avancées incluant l'Italie, la France, l'Allemagne, le Royaume-Uni, le Japon, les États-Unis et le Canada, ainsi que d'autres économies avancées telles que définies par le FMI. EMMIEs = économies des marchés émergents à revenus moyens ; ce groupe inclut l'Inde, la Russie, l'Afrique du Sud, le Brésil et le Chili ainsi que d'autres économies émergentes telles que définies par le FMI.

1390008

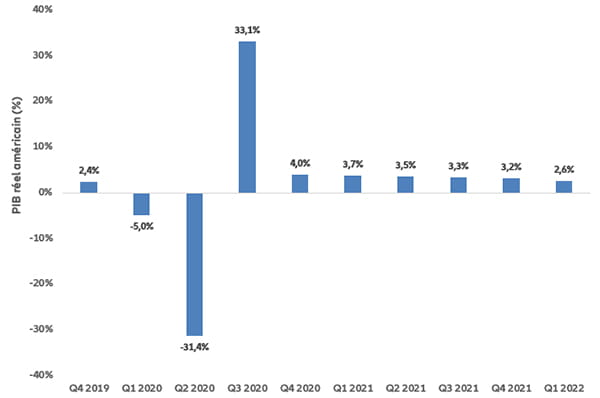

Après un rebond historique de l'activité économique au troisième trimestre 2020, les perspectives de croissance aux États-Unis ont marqué le pas (cf. graphique 6). Selon nous, cette tendance devrait se maintenir tout au long de 2021, avec des hauts et des bas. La croissance devrait rester supérieure à son potentiel, autrement dit, la demande globale pourrait dépasser l'offre compte tenu du dynamisme de l'emploi, des dépenses publiques élevées et d'autres facteurs, ce qui pourrait finir par relancer l'inflation. L'évolution effective de l'économie américaine dépendra de plusieurs facteurs :

- La trajectoire du virus sera un déterminant clé du comportement des consommateurs et de l'activité économique. Si les vaccins se révèlent aussi efficaces que promis et qu'ils sont déployés à grande échelle, la croissance devrait être solide.

- Avant que l'activité ne renoue avec ses niveaux d'avant crise, les mesures de relance monétaire et budgétaire seront essentielles pour renforcer l'économie en général, et les petites entreprises en particulier. En effet, les cas d'insolvabilité devraient augmenter chez les particuliers et les entreprises qui ne parviennent plus à faire face à leurs obligations financières.

- L'élection de Joe Biden en tant que 46e Président des États-Unis devrait donner lieu à de nouvelles politiques économiques et à un renforcement de la relance budgétaire. Le recentrage de l'administration Biden sur les dépenses d'infrastructure et les initiatives Internal en lien avec le changement climatique et les énergies propres pourrait créer de nouvelles opportunités pour les investisseurs, y compris sur les marchés privés.

Si l'activité économique américaine revient progressivement là où elle était avant la crise sanitaire, elle pourrait offrir un contexte globalement favorable aux actifs risqués américains tels que les actions et les obligations non souveraines, même s'il faudra se montrer très sélectif. En cas de nouveau ralentissement, les marchés anticiperaient probablement d'autres mesures de relance budgétaire et monétaire - ce qui pourrait également soutenir les actifs à risque. Quoi qu'il en soit, nous pourrions assister à une rotation au niveau des secteurs les plus performants et la participation au marché devrait s'élargir, ce qui signifie que différents secteurs du marché pourraient commencer à surperformer.

Graphique 6 : La croissance américaine sera sans doute plus modérée en 2021

Prévisions du PIB réel américain (taux annuel corrigé des variations saisonnières en rythme trimestriel, en %)

Source : Bloomberg. Données d'octobre 2020.

Dans l'Union européenne, ce sont 27 pays membres, tous différents, qui combattent la pandémie, ce qui rend la trajectoire de l'endiguement, la réaction des participants au marché et la rapidité d'un rebond éventuel extrêmement difficiles à prévoir. Le maintien des mesures de confinement et de distanciation sociale aurait un impact particulièrement marqué sur le secteur des services avec à la clé, l'augmentation des faillites et du chômage dans toute l'UE. Les marchés pourraient anticiper une hausse des insolvabilités, mais ce qui compte, c'est de savoir si celles-ci dépasseraient les attentes. Nous présumons également que les mesures budgétaires et monétaires contribueront à préserver le tissu économique de la région et à limiter les faillites et les licenciements à grande échelle.

Ce sont les 19 pays membres de la zone euro qui pèsent le plus dans la balance, et notamment l'Allemagne, la France, l'Italie, l'Espagne, les Pays-Bas, la Belgique et l'Autriche, qui représentent près de 90% du PIB total de la zone. Dans l'ensemble, nous anticipons une croissance dans la zone euro d'environ 5,5% en 2021 après un recul estimé à 7,7% en 2020. Cette reprise sera soutenue par différents facteurs :

- La consommation privée profitera sans doute des mesures gouvernementales ciblées, de la normalisation attendue de l'épargne excédentaire et du rebond de la confiance des ménages. Notre scénario de base concernant le comportement des consommateurs est globalement positif, mais celui-ci pourrait mettre du temps à se normaliser. Par ailleurs, nous ignorons aussi comment les consommateurs réagiront à l'incertitude persistante déclenchée par la pandémie ou l'ampleur des vaccinations.

- Les dépenses publiques devraient permettre d'amortir les retombées économiques. L'initiative à grande échelle de 750 milliards EUR baptisée Facilité pour la reprise et la résilience constitue une étape importante dans la lutte contre la crise et un signe prometteur de solidarité européenne.

- Malgré les perspectives incertaines de la demande intérieure et extérieure, nous estimons que l'activité d'investissement repartira à la hausse en 2021. Nous prévoyons un allègement des tensions sur les marges des entreprises et une augmentation du taux d'utilisation des capacités de production.

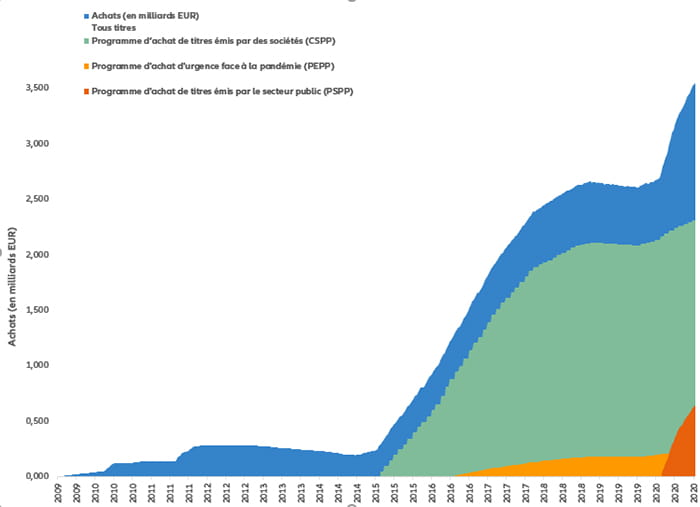

Les perspectives inflationnistes ne donnent pas lieu de s'inquiéter pour l'instant avec une accélération attendue de l'inflation globale dans la zone euro au niveau encore modeste de 1,3% en 2021, contre 0,4% en 2020. L'augmentation des prix des produits alimentaires et du pétrole exercera une pression à la hausse progressive. Dans ce contexte, la Banque centrale européenne devrait maintenir sa politique ultra-accommodante combinant taux d'intérêt bas et rachats d'actifs (cf. graphique 7). Dans l'univers obligataire, nous continuons de privilégier les obligations dans la périphérie de la zone euro, Italie et Espagne incluses, par rapport aux emprunts d'État allemands. Nous avons également une opinion positive des obligations d'entreprises investment grade. Les deux segments profitent des programmes de rachat de la BCE.

Nos perspectives pour les actions européennes sont optimistes sur le long terme, en raison de leurs valorisations modérées et de l'espoir que les vaccins prometteurs, s'ils sont déployés à grande échelle, permettront d'endiguer la propagation du virus.

Graphique 7 : Le bilan de la BCE ne montre aucun signe de contraction

Bilan de la BCE incluant les principaux programmes de rachat d'actifs (2009-2020)

Source : Banque centrale européenne. Données de novembre 2020.

Comme la BCE, la Banque d'Angleterre envisage de poursuivre son programme d'achats obligataires et de maintenir les taux d'intérêt à un bas niveau, voire de les emmener en territoire négatif. La pandémie et les négociations commerciales post-Brexit avec l'UE mettent en difficulté l'économie britannique. En conséquence, une forte incertitude domine quant à la trajectoire et au rythme de la reprise qui a démarré en mai 2020. Le PIB britannique devrait reculer de 10 à 12% en 2020, mais nous pensons que le pays parviendra à endiguer la propagation du virus et à négocier un accord commercial avec l'UE, ce qui devrait lui permettre de renouer avec la croissance en 2021. Parmi les points positifs :

- Les secteurs durement touchés tels que l'hôtellerie, la restauration, les transports, les loisirs et la culture partant de très bas, ils devraient donc enregistrer des taux de croissance annuels élevés.

- Soutenu par l'accélération de l'e-commerce, le secteur de la logistique devrait connaître une solide croissance.

- Le secteur de la construction profitera des mesures budgétaires visant à doper les investissements en infrastructure.

Dans l'ensemble, nous pensons que l'économie britannique renouera avec ses niveaux préconfinement d'ici la fin 2021, mais nos prévisions pourraient être revues significativement à la baisse selon la durée et la gravité de la pandémie. Nous anticipons une inflation de 1,6% en 2021, contre 1% en 2020, compte tenu de la normalisation des prix de l'énergie, de la dissipation des effets de la baisse provisoire de la TVA et de la reprise de la croissance des salaires. Le déficit budgétaire devrait chuter à près de 7% en 2021, en net recul par rapport aux niveaux de 2020, mais le gouvernement pourrait lancer de nouvelles mesures de relance budgétaire pour stimuler l'économie. Malgré tout, une fois la reprise économique installée, les dépenses budgétaires devront être réfrénées sur le long terme pour faire baisser la dette publique. La Banque d'Angleterre devrait maintenir le cap de sa politique monétaire accommodante, avec des taux d'intérêt bas, voire négatifs et des achats d'actifs, même s'il est possible qu'elle assouplisse encore sa politique en fonction de l'évolution de l'économie.

Face aux défis auxquels le Royaume-Uni doit faire face, nous attendons une volatilité accrue à court terme. D'où l'importance d'adopter une approche d'investissement active au niveau des actions et des obligations britanniques qui sont fortement exposées aux développements internationaux. Toutefois, les signes encourageants sur le front de la lutte contre le coronavirus et d'un accord de libre-échange avec l'UE (au lieu d'un scénario sans accord) pourraient faire émerger des opportunités d'achat.

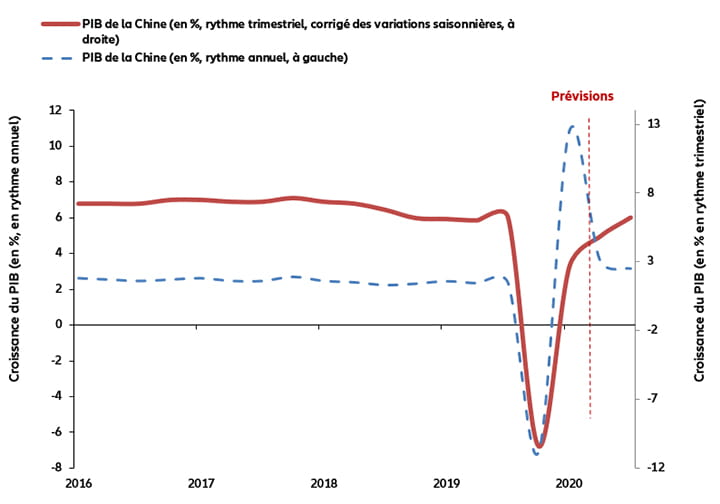

La reprise de l'économie chinoise devrait se poursuivre à un rythme élevé après une chute spectaculaire occasionnée début 2020 par la pandémie que les autorités ont réussi à maîtriser rapidement. La croissance annualisée du PIB pourrait être impressionnante début 2021, Internal notamment parce que la période correspondante en 2020 a été catastrophique (cf. graphique 8), avant de ralentir légèrement le reste de l'année.

Le secteur des services semble voué à poursuivre son ascension, pourvu que Pékin puisse continuer à lutter efficacement contre d'éventuelles résurgences du virus. Le secteur manufacturier devrait également continuer de croître, soutenu par les projets d'investissement publics et la reprise progressive de la demande internationale à mesure que la crise sanitaire s'atténue. La Chine continue de se positionner sur le long terme en développant ses propres industries high-tech, notamment dans la robotique, l'aviation et d'autres domaines de fabrication avancée.

Selon nous, cet environnement incitera les autorités chinoises à poursuivre la normalisation de la relance budgétaire et monétaire mise en place en 2020. Autrement dit, le gouvernement pourrait commencer à réduire ses dépenses et la Banque Populaire de Chine (PBoC) ne devrait pas prendre de mesures majeures (baisse des taux) en 2021. Au contraire, elle pourrait même initier un resserrement monétaire vers la fin de l'année si la croissance revient et que l'inflation sous-jacente remonte.

Nous sommes relativement prudents sur les perspectives d'investissement en Chine à court terme étant donné que l'amélioration des conditions macroéconomiques annonce la normalisation des politiques monétaire et budgétaire. Mais sur le long terme, la situation économique de la Chine est attrayante. Nous pensons que les investisseurs devraient continuer de considérer la Chine comme une classe d'actifs à part entière, la question n'étant pas de savoir s'il faut investir en Chine, mais dans quelle proportion.

Graphique 8 : Le PIB chinois a fortement rebondi en 2020, mais moins que prévu

Croissance du PIB en rythme trimestriel et annuel (réelle jusqu'en septembre 2020, estimée jusqu'en décembre 2020)

Source : Bloomberg, CEIC, Allianz Global Investors. Données de septembre 2020.

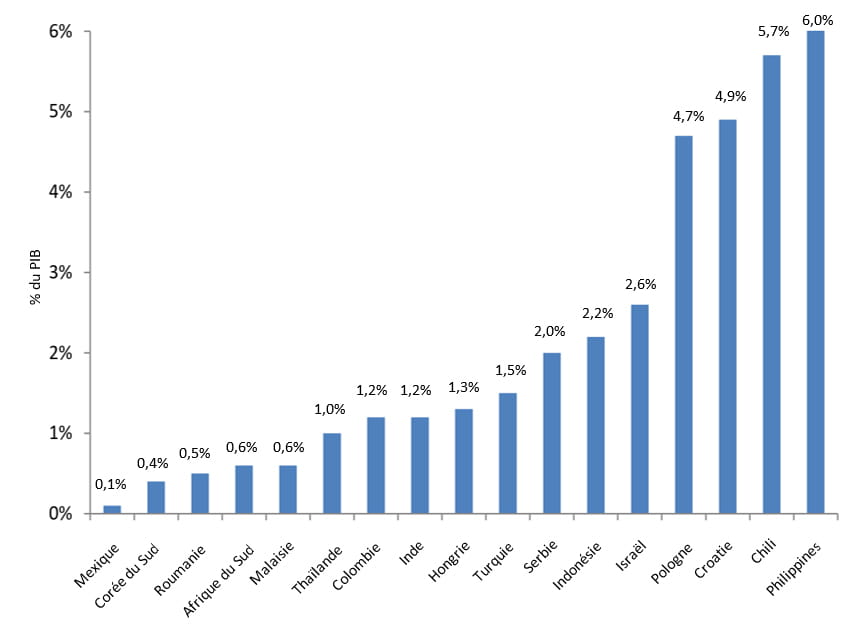

Dans l'ensemble, les économies émergentes ont enregistré un rebond marqué après des pertes sensibles en mars 2020, en grande partie grâce à l'attitude extrêmement accommodante des banques centrales (cf. graphique 9). À long terme, ce soutien pourrait contribuer à alimenter l'inflation. Mais à court terme, des facteurs tels que la baisse des prix des matières premières devraient contenir les pressions inflationnistes dans le monde en développement, ce qui permettra aux banques centrales régionales d'abaisser les taux à des niveaux historiquement bas et d'expérimenter certaines formes de rachats d'actifs (appelées « assouplissement quantitatif »).

Graphique 9 : Les banques centrales des marchés émergents ont acheté d'importants volumes d'obligations pour atténuer l'impact du coronavirus

Achats d'emprunts d'État par les banques centrales des marchés émergents (mars-octobre 2020)

Source : Bloomberg, FMI, Allianz Global Investors. Données d'octobre 2020.

Mais la relance budgétaire et monétaire déployée à grande échelle dans les économies émergentes ne durera pas éternellement. Par exemple, les taux d'intérêt ne pourront pas descendre en dessous d'un certain seuil compte tenu du fragile équilibre à respecter entre inflation, taux de change et stabilité financière. C'est ainsi que la Turquie et la Hongrie ont déjà relevé leurs taux directeurs en 2020. Et les mesures de relance budgétaire, y compris les dépenses publiques, pourraient rapidement devenir moins efficaces et conduire les investisseurs à s'interroger sur les bienfaits des dépenses sur la qualité de crédit.

À court terme, le Covid-19 reste la principale menace pour la croissance des marchés émergents. Avec le déploiement de vaccins efficaces, les conditions économiques mondiales pourraient se normaliser, ce qui bénéficierait aussi bien aux nations émergentes que développées. Mais l'augmentation des taux de contamination menace les pays vulnérables qui ont déjà épuisé presque toutes leurs munitions pour lutter contre la maladie. En conséquence, nous estimons que la reprise sera fragile et variera d'un pays émergent à l'autre :

- Alors que la Chine et les régions asiatiques ont été les plus durement touchées au début de la pandémie, elles ont également été les premières à sortir de la crise. Malgré les préoccupations persistantes autour d'une seconde vague d'infections qui pourrait mettre en danger la reprise, l'Asie a enregistré un rebond significatif de son activité économique lorsque les restrictions ont été levées et que les usines ont redémarré leur production. Alors que cette dynamique pourrait fléchir en 2021, les gouvernements asiatiques mettront en place des mesures de soutien budgétaire qui devraient stimuler la consommation des ménages. Partant du principe que le rebond se poursuivra en Chine et dans le reste de l'Asie, les actions, le crédit et les devises nous semblent intéressants.

- La région CEEMEA (Europe centrale et de l’est, Moyen-Orient, Afrique) était bien partie pour sortir de la crise sanitaire jusqu'à ce que les cas d'infection repartent à la hausse. La Pologne pourrait sortir du lot grâce à ses mesures de relance budgétaire d'ampleur et à son intégration croissante dans l'Union européenne, tandis que la dynamique en Afrique du Sud était déjà atone avant la pandémie. De même, la reprise en Russie a été plus lente en raison de la réduction de la production pétrolière à la suite des négociations avec l'OPEP.

- L'Amérique latine a été durement touchée par la pandémie, même si les producteurs de matières premières locaux sont soutenus par la hausse de la demande provenant de Chine et d'autres pays. Ici également, les trajectoires de reprise varient d'un pays à l'autre. L'économie brésilienne est vulnérable alors que le Mexique pourrait se rétablir progressivement grâce au rebond de la demande américaine et de la production manufacturière.

Dans l'ensemble, certaines économies émergentes, tombées très bas au printemps 2020, pourraient enregistrer des taux de croissance trimestriels solides en 2021. Mais dans de nombreuses nations, l'activité économique n'a pas retrouvé son niveau d'avant-crise alors même que d'autres défis persistent, de l'aggravation des tensions géopolitiques à la rupture des chaînes d'approvisionnement en passant par le renforcement du protectionnisme. Toutefois, les pressions financières extérieures devraient quelque peu s'alléger dans la mesure où les grandes banques centrales des marchés émergents laissent entendre qu'elles n'inverseront pas de sitôt Internal le cap de leur politique monétaire et où le soutien multilatéral des nations développées monte en puissance.

Parmi les emprunts souverains émergents, les investisseurs pourraient privilégier le haut rendement par rapport aux titres investment grade, en raison notamment du soutien externe apporté par la Fed et le FMI aux nations en développement.

Sur les marchés émergents asiatiques, le soutien monétaire et budgétaire ainsi que les progrès encourageants dans la lutte contre le coronavirus devraient alimenter l'appétit pour le rendement et les actifs risqués. Dans la région, nous favorisons généralement les obligations à duration courte et préférons le haut rendement aux titres investment grade. Par ailleurs, l'environnement défavorable au dollar pourrait soutenir l'Inde, l'Indonésie, les Philippines et d'autres pays d'Asie du Sud et du Sud-Est. Un dollar plus faible implique que les banques centrales de ces pays n'auront pas besoin de relever les taux d'intérêt pour soutenir leur monnaie. Par ailleurs, la dette libellée en dollar coûtant moins cher, les investissements étrangers pourraient affluer.

Le PIB réel du Japon devrait se contracter de 5,5% en 2020 avant de repartir à la hausse en 2021 (+2,3%). Malgré ce rebond, les perspectives économiques restent incertaines. Les ménages devraient continuer d'épargner et les exportations sont étroitement corrélées aux dépenses d'investissement internationales qui devraient diminuer compte tenu des incertitudes liées au coronavirus.

Le Premier ministre Yoshihide Suga devrait poursuivre les Abenomics, la politique économique mise en place par l'ancien Premier ministre Shinzo Abe, notamment la relance budgétaire combinée à un assouplissement monétaire à grande échelle. M. Suga a également souligné l'importance d'entretenir des liens étroits avec la Banque du Japon (BoJ) et d'encourager les nouvelles mesures d'assouplissement monétaire jugées nécessaires pour soutenir l'emploi et maintenir les entreprises à flot. Mais pour l'heure, nous estimons que la BoJ ne devrait pas toucher à ses taux directeurs déjà négatifs.

Actions

L'adoption généralisée de vaccins prometteurs contre le Covid-19 pourrait profiter à toute une série de régions et de secteurs, au-delà des géants technologiques américains qui ont déjà engrangé de solides résultats. Inversement, une nouvelle dégradation sur le front de la pandémie pourrait mettre à mal les prix des actions. Jusqu'à présent, les perspectives de croissance restent incertaines et le secteur privé pourrait reporter ses investissements, ce qui alourdira le fardeau de la relance sur les épaules des gouvernements et des banques centrales. Si les craintes induites par le virus sur la croissance économique s'intensifient, les marchés financiers s'attendront à des mesures de relance supplémentaires et les intégreront dans les cours.

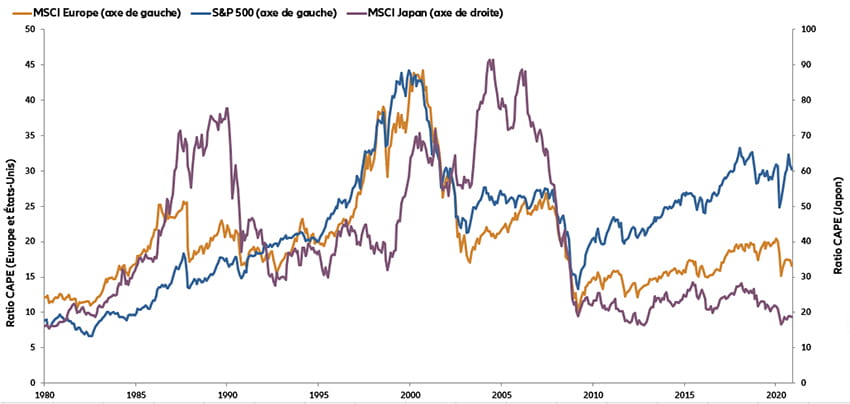

Pourtant, les banques centrales du monde entier continuent d'injecter des liquidités dans le circuit économique, s'efforçant d'inciter les investisseurs à abandonner les valeurs refuges au profit d'actifs plus risqués. Ce phénomène a fait grimper les valorisations de certaines actions. Ainsi, les actions américaines, qui représentent désormais plus de 50% de la valeur de marché des actions internationales, semblent aujourd'hui surévaluées au regard de la plupart des Internal indicateurs de valorisation (dont les ratios cours-bénéfices). Toutefois, nous attendons une participation plus diversifiée à la performance du marché en 2021 :

- Comme le montre le graphique 10, certaines régions sous-évaluées en dehors des ÉtatsUnis pourraient évoluer à la hausse, notamment si la croissance mondiale rebondit. Des opportunités value cycliques pourraient s'ouvrir en Europe et dans les marchés émergents.

- L'Asie du Nord et la Chine offrent quant à elles des thèmes de croissance séculaire, notamment les investissements chinois dans les nouvelles infrastructures et la généralisation du virage numérique en Asie avec l'e-commerce, la 5G et l'intelligence artificielle.

- Les perspectives pour les actions des marchés émergents sont contrastées. Par exemple, les perspectives à court terme semblent prometteuses en Pologne et au Mexique, mais plus sombres en Russie et au Brésil, même si ces deux économies pourraient rebondir si les capitaux recommencent à affluer.

- Le style de gestion value a sous-performé. Les actions value se sont récemment négociées avec une forte décote par rapport à leurs homologues de croissance. En conséquence, les titres cycliques value (y compris certaines valeurs industrielles et financières) pourraient profiter de la réouverture de l'économie mondiale.

- Sous une administration Biden, les sources d'énergie propres telles que l'éolien et le solaire profiteront vraisemblablement d'une accélération des investissements et de mesures fiscales et réglementaires favorables. M. Biden a également annoncé son soutien aux investissements dans les infrastructures traditionnelles, notamment la rénovation des routes, ports et aéroports, ainsi que dans les infrastructures technologiques telles que la 5G et l'intelligence artificielle.

Graphique 10 : Les actions américaines sont chères par rapport à leurs homologues européennes et japonaises

Ratios cours/bénéfices ajustés du cycle (1980-2020)

Source : Refinitiv Datastream, Bloomberg, Allianz Global Investors. Données de novembre 2020.

Obligations

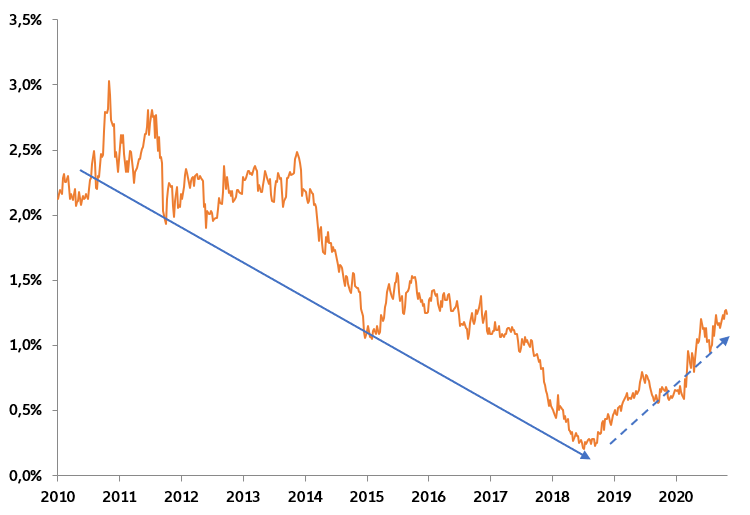

Malgré la fragilité des fondamentaux macroéconomiques, les marchés obligataires offrent des opportunités attrayantes. Les liquidités injectées en abondance par les banques centrales continuent de constituer un environnement favorable aux obligations en général et aux actifs risqués en particulier. Alors que l'économie mondiale se redresse, nous privilégions le thème de la reflation de différentes manières, en prenant position sur la pentification de la courbe américaine (préférence pour les taux courts par rapport aux taux longs, cf. graphique 11), et en affectant le risque aux produits de spread (dette émergente, obligations d'entreprises investment grade et haut rendement). Nous y sommes également encouragés par le fait que les banques centrales, qui sont des acheteurs insensibles aux prix des obligations, participent à certains de ces marchés. Nous avons pleinement conscience du fait que l'endettement des entreprises a fortement augmenté pendant cette période de récession. Dans la mesure où le dollar américain semble orienté à la baisse, les investisseurs pourraient souhaiter sous-pondérer le billet vert.

La rapidité et l'ampleur des mesures monétaires et budgétaires déployées pour lutter contre la pandémie ont permis de réduire la durée et la gravité de la crise mondiale et de soutenir la reprise économique qui se dessine aujourd'hui. Mais alors que les pays développés continuent Ratio CAPE (Europe et États-Unis) Ratio CAPE (Japon) MSCI Europe (axe de gauche) S&P 500 (axe de gauche) MSCI Japan (axe de droite) Internal de soutenir leurs économies à grande échelle, nous observons une aggravation sensible de la dette publique, ce qui laisse à penser que les banques centrales resteront accommodantes dans un avenir proche, tout comme elles l'avaient été après la crise financière de 2008-2009. Les décideurs politiques souhaitent que les taux d'intérêt restent bas pour accompagner la reprise et éviter de déclencher des faillites en chaîne. La politique monétaire devrait rester accommodante avec assouplissement monétaire et taux d'intérêt proches de zéro, voire négatifs, le temps que les gouvernements s'adaptent aux nouvelles conditions macroéconomiques.

Graphique 11 : La courbe des taux américaine a commencé à se pentifier

Spread bons du Trésor 5 ans/30 ans (2010-2020)

Source : Bloomberg, Allianz Global Investors. Données de novembre 2020.

Marchés privés

Les marchés privés ont enregistré une croissance significative ces dernières décennies (cf. graphique 12) en grande partie grâce à leur capacité à fournir aux investisseurs institutionnels des opportunités de surperformance et de revenus alternatifs largement décorrélés des marchés financiers. La dynamique de marché a également été favorable à cette classe d'actifs. Le durcissement des exigences réglementaires a mis les banques à rude épreuve, offrant aux investisseurs institutionnels la possibilité de fournir des capitaux. Ces dernières années, l'activité des entreprises disposées à utiliser ces fonds s'est développée. Avec la croissance de la valeur moyenne des transactions, un plus grand nombre d'entreprises peuvent compter sur le financement des investisseurs privées.

Depuis le début, la pandémie de Covid-19 est une source de stress et d'incertitudes sur les marchés du monde entier. Face au ralentissement de l'activité économique, de nombreuses entreprises ont été contraintes de réagir en réduisant leurs coûts et leurs dépenses d'investissement et en puisant dans leurs lignes de crédit. Pour leur part, les gouvernements ont réagi en affectant d'importantes sommes d'argent au financement d'urgence tandis que les banques se concentraient essentiellement sur les clients et secteurs clés. Mais alors que l'activité bancaire et l’assurance-crédit devraient diminuer, nous prévoyons une hausse de la demande de crédits de la part des moyennes entreprises et des secteurs d'infrastructure non essentiels, ainsi qu'une plus grande demande pour le trade finance dans tous les secteurs de l'économie. Les investisseurs institutionnels peuvent profiter de cette évolution et capter des opportunités via les marchés privés et par là même, contribuer à financer la reprise de l'économie réelle.

L'Asie est un exemple de l'opportunité offerte aux investisseurs des marchés privés. Dans un monde où la croissance est rare, l'Asie a de bonnes perspectives de croissance grâce à sa classe moyenne montante, à sa consommation croissante, à sa forte productivité et à son rythme rapide de digitalisation. En outre, la plupart des gouvernements asiatiques ont réagi à la crise de Covid-19 en augmentant les dépenses budgétaires et d'infrastructure, ce qui a encore renforcé bon nombre de ces tendances. Les entreprises de taille moyenne en Asie devraient être parmi les principaux bénéficiaires de ces moteurs de croissance, mais beaucoup d'entre elles manquent de crédit. Les investisseurs ont la possibilité d'apporter des fonds à ces entreprises Internal par le biais des marchés privés du crédit. Cela leur donne accès à un potentiel de rendement ajusté au risque, à des flux de trésorerie et à une corrélation limitée aux marchés obligataires et actions.

Au niveau mondial, certains secteurs ont connu des difficultés pendant cette crise, notamment les aéroports, le commerce de détail et la construction tandis que d'autres n'ont pas enregistré de variations sensibles de la demande (télécommunications, groupes pharmaceutiques, services publics réglementés et centres de données) ou devraient enregistrer un rebond marqué (santé, transport, éducation et logiciels d'entreprise) lorsque l'activité redémarrera. Dans de nombreux secteurs, les marchés privés ont prouvé leur solidité et leur capacité à créer de la valeur ajoutée dans le contexte des portefeuilles institutionnels, notamment en affichant une volatilité de notation bien moindre que sur les marchés financiers.

Le volume de transactions semble repartir à la hausse après un ralentissement au premier semestre 2020. Les gouvernements lançant de nouveaux plans de relance pour soutenir leur économie, les investisseurs institutionnels peuvent jouer un rôle essentiel dans la reprise postpandémique. Compte tenu de l'environnement macroéconomique, nous anticipons un éventail d'opportunités plus large tandis que les prévisions en matière de valorisation et les modalités de crédit redescendront à des niveaux plus raisonnables.

Graphique 12 : Les marchés privés ont enregistré une croissance exponentielle ces 20 dernières années

Actifs sous gestion (2000-2020)

Source : Preqin. Données de mars 2020.

1390008

-

Le MSCI World est un indice non géré considéré comme représentatif des actions des pays développés. Le MSCI All Country World Index (ACWI) est un indice non géré visant à refléter la performance des grandes et moyennes capitalisations dans 23 pays développés et 24 marchés émergents. Le MSCI Europe est un indice non géré qui mesure la performance du marché actions des pays développés européens. Le MSCI Japan est un indice non géré qui mesure la performance du marché actions japonais. L'indice composite Standard & Poor’s 500 (S&P 500) est un indice non géré, généralement représentatif du marché des actions américaines. Les investisseurs ne peuvent pas investir directement dans un indice.

Tout investissement comporte des risques. La valeur et le revenu d’un investissement peuvent diminuer aussi bien qu’augmenter et l’investisseur n’est dès lors pas assuré de récupérer le capital investi. Les avis et opinions exprimés dans la présente communication reflètent le jugement de la société de gestion à la date de publication et sont susceptibles d’être modifiés à tout moment et sans préavis. Certaines des données fournies dans le présent document proviennent de diverses sources et sont réputées correctes et fiables a la date de publication. Les conditions de toute offre ou contrat sous-jacent, passé, présent ou à venir, sont celles qui prévalent. La reproduction, publication ou transmission du contenu, sous quelque forme que ce soit, est interdite; excepté dans les cas d’autorisation d’Allianz Global Investors GmbH.

Pour les investisseurs en Europe (hors de la Suisse)

Ceci est une communication publicitaire éditée par Allianz Global Investors GmbH, www.allianzgi.com, une société à responsabilité limitée enregistrée en Allemagne, dont le siège social se situe Bockenheimer Landstrasse 42-44, 60323 Francfort/M, enregistrée au tribunal local de Francfort/M sous le numéro HRB 9340 et agréée par la Bundesanstalt für Finanzdienstleistungsaufsicht (www.bafin.de). Allianz Global Investors GmbH a constitué une succursale en Grande Bretagne, France, Italie, Espagne, Luxembourg, Suède, Belgique et aux Pays-Bas. Contacts et informations sur la règlementation locale sont disponibles ici (www.allianzgi.com/Info).Pour les investisseurs en Suisse

Il s'agit d'une communication marketing d'Allianz Global Investors (Suisse) AG, succursale à 100% d'Allianz Global Investors GmbH

La répression financière « bis » et l'endettement public massif pourraient faire grimper les rendements à long terme

Compte tenu du soutien affiché par les banques centrales face à la pandémie, les taux d'intérêt à court terme devraient rester ultra-bas dans un avenir proche. Il s'agit essentiellement d'une « redite » des politiques de répression financière (taux d'intérêt bas, restrictions des flux de capitaux et autres réglementations) que les banques centrales ont déployées après la crise financière pour aider les économies à se désendetter. Si l'intervention continue des banques centrales nous semble nécessaire, elle pourrait toutefois tirer l'inflation vers le haut et déclencher d'autres problèmes sur le moyen à long terme. Par ailleurs, l'offre importante d'emprunts souverains, conséquence directe des politiques budgétaires ultra-expansionnistes, continuera de déferler sur les marchés obligataires dans les trimestres à venir.

Quelles conséquences pour les investisseurs ?

Les actions pourraient profiter de l'actualité positive sur le coronavirus, mais équilibre et sélection seront primordiaux

En pleine pandémie et confinement, certaines régions et classes d'actifs ont relativement bien performé, notamment les grandes capitalisations technologiques US et les commerces en ligne. Les avancées positives sur le front de la lutte contre le coronavirus pourraient s'étendre au-delà des « gagnants de la pandémie » et profiter à un éventail plus large d'actions et de régions.

L'annonce d'essais prometteurs pour des vaccins pour la fin 2020 en est une. Toutefois, on ignore combien de temps il faudra avant que ces vaccins ne soient déployés et combien de personnes souhaiteront être vaccinées. D'ici là, de nouvelles vagues de contamination devraient resurgir dans de nombreuses régions. Dans l'attente du déploiement généralisé de vaccins et de traitements efficaces, les perspectives de croissance resteront donc incertaines et le secteur privé pourrait réfréner ses dépenses (y compris la consommation et les investissements privés).

Si les statistiques économiques cycliques fléchissent, les actions pourraient en pâtir, surtout si les marchés observent une déconnexion entre les prix des actifs et l'état sous-jacent de l'économie.

Quelles conséquences pour les investisseurs ?

Graphique 3 : Le style « value » affiche une forte décote par rapport au style « croissance »

Valorisation relative des indices MSCI World Value et Growth (1985-2020)

Source : Refinitiv Datastream, Allianz Global Investors. Données d'octobre 2020.

Le dollar semble plus enclin à se déprécier, ce qui pourrait profiter aux marchés non américains

Alors que le rebond de l'économie mondiale gagnait en puissance, le dollar s'est déprécié face aux autres devises (cf. graphique 4). Si certains économistes prédisent un retournement de tendance, essentiellement parce que l'incertitude suscitée par la pandémie profite aux valeurs refuges telles que le dollar, plusieurs raisons nous incitent à pencher en faveur d’une baisse du billet vert :

Quelles conséquences pour les investisseurs ?

Graphique 4 : Baisse du dollar en 2020 sur fond de reprise économique mondiale

Indice du dollar américain pondéré par les échanges (2015-2020)

Source : Bloomberg, Allianz Global Investors. Données d'octobre 2020.

L'investissement durable procure aux investisseurs la vision à long terme dont ils ont besoin

La pandémie de coronavirus a mis en évidence la vulnérabilité de l'économie mondiale et des systèmes dont nous dépendons tous. Les investisseurs devront trouver des manières d'être sélectifs au niveau des secteurs et des entreprises individuelles, plutôt que de se fier à la performance générale des marchés. Les facteurs environnementaux, sociaux et de gouvernance (ESG) peuvent s’avérer utiles pour identifier les principaux risques globaux et tester la résilience des entreprises et des systèmes.

La pandémie de Covid-19 a également contraint les investisseurs à remettre les compteurs à zéro et à revoir leurs priorités alors que l'impact social de l'activité économique fait l’objet de toutes les attentions. De plus en plus d'investisseurs souhaiteront déployer leurs capitaux de manière durable et rechercheront des idées créatives pour contribuer à changer le quotidien sur des sujets tels que le changement climatique.

Le cadre des 17 Objectifs de développement durable des Nations unies (ODD) qui incite à renforcer la collaboration entre les pays, les organisations, les entreprises et les individus sur les sujets d'importance cruciale pour le développement, pourrait en être une. Un rapport des Nations unies publié en 2017 évalue le déficit de financement des ODD dans les pays en développement à 2 500 milliards de dollars par an. Il est donc crucial de développer des produits d'investissement innovants et évolutifs pour les pays et secteurs en manque de financement. Ceux-ci peuvent prendre la forme de partenariats publics-privés, avec des responsabilités différentes pour les parties prenantes partageant les mêmes objectifs. Le financement du développement, qui utilise le capital et le savoir-faire de sources publiques et philanthropiques pour mobiliser les investissements privés dans le développement durable, peut jouer un rôle clé.

Ainsi, compte tenu de l'ampleur des dépenses nécessaires pour ramener l'économie sur sa trajectoire de croissance pré-Covid, certains gouvernements y voient une opportunité de moderniser les infrastructures existantes, notamment les réseaux d'électricité. Ceci peut être fait en échafaudant les projets sociaux, environnementaux et propres en énergie qui soutiendront le bien-être et la prospérité des générations futures.

Mais l'investissement durable ne se limite pas à faire le bien, il aide également les investisseurs à dégager des performances solides. Comme le montre le graphique 5, environ deux tiers des gérants actifs ESG figurant dans la base de données eVestment (qui suit les gérants d'actifs institutionnels) ont battu l'indice de référence des actions internationales au cours des trois dernières années, y compris en 2020, une année extrêmement volatile sur les marchés boursiers.

Graphique 5 : La majorité des gérants actifs ESG ont battu l'indice de référence des actions internationales au cours des 3 dernières années

Pourcentage des gérants actifs figurant dans la base de données eVestment Global Equity ESG ayant surperformé l'indice MSCI All Country World (jusqu'au T3 2020)

Source : eVestment. Données de septembre 2020. Les barres représentent le pourcentage de gérants actifs dans la base de données eVestment Global ESG ayant surperformé l'indice MSCI ACWI durant chaque période.

Quelles conséquences pour les investisseurs ?

Il existe de nombreuses façons de faire travailler son argent de manière durable, particulièrement au moment où le monde se remet de la pandémie de Covid-19.