La revue des Marchés - Avril 2021

Résumé

Par le passé, les banques centrales ont fait fi des regains d’inflation temporaires.

|

|

Téléchargez l'article ici |

Marchés gonflés, craintes excessives ou simple inflation?

Avec l’arrivée du printemps, on observe une nette embellie conjoncturelle à l’échelle mondiale. Plusieurs facteurs laissent entrevoir des taux de croissance élevés, supérieurs au niveau potentiel, aux deuxième et troisième trimestres 2021 : la baisse du nombre d’infections grâce à la progression des campagnes de vaccination (quoiqu’à des rythmes différents) et aux températures plus douces dans l’hémisphère nord, l’assouplissement progressif des restrictions liées à la pandémie, ainsi que le maintien des mesures de soutien. Les effets de la plus profonde récession depuis la Seconde Guerre mondiale s’estompent peu à peu.

Ces facteurs de soutien cycliques attendus devraient s’avérer favorables pour les bénéfices des entreprises et, partant, les marchés actions, ce qui devrait susciter un optimisme printanier chez les investisseurs. La croissance des bénéfices est un indicateur important pour les marchés boursiers, notamment dans le sillage des fortes hausses de prix observées ces derniers mois.

Dans ce contexte, « l’exceptionnalisme américain » transparaît de plus en plus clairement. En Chine, la croissance a depuis longtemps renoué avec les niveaux antérieurs au repli de début 2020, mais les indicateurs du climat économique signalent désormais un ralentissement de la reprise. Dans la zone euro, la récente hausse du nombre de cas de coronavirus et la lenteur de la campagne vaccinale freinent l’embellie conjoncturelle anticipée. Aux États-Unis, en revanche, la progression rapide de la vaccination et le plan de relance budgétaire de plus d’un milliard de dollars annoncé par

Joe Biden dynamisent les perspectives économiques. Sur fond de conjoncture mondiale globalement favorable, l’économie américaine devrait enregistrer au cours des prochains trimestres une croissance supérieure à celle des autres pays du G4 et de nombreux pays émergents. Si les prévisions de la Réserve fédérale américaine (Fed), qui table sur une croissance du PIB de 6,5 % en 2021, se concrétisent, il s’agirait d’un niveau jamais observé depuis 1984.

Inquiets, les investisseurs se demandent toutefois si l’inflation pourrait se réveiller de sa longue hibernation. Alors que les pressions sur les prix s’étaient fortement atténuées pendant la pandémie en raison de la chute des cours du pétrole et d’une demande nettement plus faible, les taux d’inflation pourraient dépasser 3 % aux États-Unis et 2 % dans la zone euro vers la mi-2021.

La hausse du risque d’inflation pourrait à son tour forcer les banques centrales à mettre un terme à leur politique monétaire ultra-accommodante bien plus tôt que prévu. La fin possible des achats d’obligations par la Fed continuera probablement de peser sur le marché obligataire dans les mois à venir. S’agissant des classes d’actifs plus risquées, une légère hausse des rendements portée par la croissance économique est favorable, mais on ne peut pas en dire autant d’une hausse rapide et brutale des taux d’intérêt (réels).

N’oublions toutefois pas qu’à court terme, ce sont avant tout des facteurs spéciaux de courte durée qui laissent présager une hausse sensible des taux d’inflation dans les mois à venir, notamment des effets de base significatifs (par rapport au marasme économique de 2020), une augmentation des prix des matières premières, d’importants effets de rattrapage dans la consommation privée et d’éventuels goulots d’étranglement dans le secteur des services à la suite d’un assouplissement des règles de distanciation physique et des restrictions des contacts sociaux. Par le passé, les banques centrales ont fait fi des regains d’inflation temporaires.

Il n’est toutefois pas certain que la tendance reflationniste observée cette année se maintiendra. La Fed s’attend à ce que son indicateur préféré de l’évolution des prix retombe à 2,0 % en 2022 et elle n’anticipe aucune hausse des taux d’intérêt avant 2023. Dans la zone euro, l’inflation devrait encore rester bien en deçà de l’objectif de la Banque centrale européenne (BCE) en 2022 (projection de la BCE : 1,2 %). Un scénario de revirement rapide de la politique monétaire n’est dès lors pas encore en vue.

Portés par les États-Unis, les marchés financiers sont donc actuellement tiraillés entre, d’un côté, un environnement macroéconomique favorable et, de l’autre, les craintes croissantes d’un tarissement progressif du soutien monétaire.

Focus sur les marchés

Allocation tactique actions et obligations

- Avec l’arrivée du printemps, on observe une nette accélération conjoncturelle à l’échelle mondiale, en particulier aux États-Unis, avec des taux de croissance supérieurs au niveau potentiel aux deuxième et troisième trimestres. La reprise attendue dans le secteur des services, malmené par la crise, devrait réduire l’écart avec la croissance du secteur industriel.

- La résurgence des craintes inflationnistes pourrait affecter davantage les emprunts d’État que les actions, car au final, ces dernières reflètent une partie du capital productif réel, lequel gagne de la valeur en période d’inflation. Mais sur les marchés actions, une correction devrait guetter certains segments actuellement en surchauffe, notamment les valeurs technologiques américaines.

- Si l’on observe des valorisations ponctuellement excessives sur les marchés actions, les emprunts d’État internationaux peuvent être globalement considérés comme surévalués.

- Dans l‘ensemble, le maintien de la surpondération des actions par rapport aux obligations se justifie tout à fait, même si la prudence reste de mise.

Découvrez l'intégralité de La revue des Marchés - Avril 2021

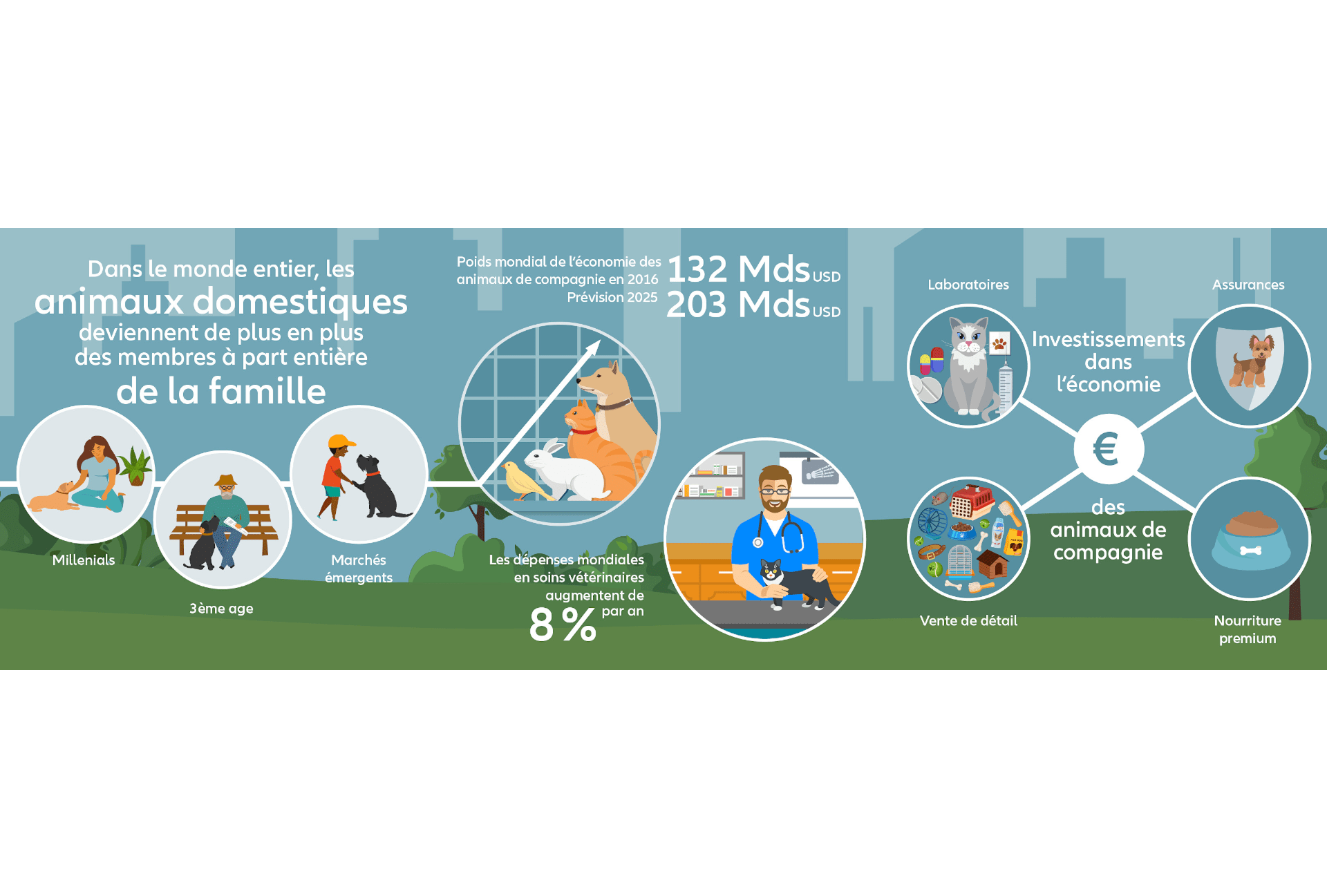

Economie des animaux de compagnie : à la pointe des mégas tendances

Résumé

Nos amis à deux ou quatre pattes peuvent nous aider à faire croître notre patrimoine. Avec cette infographie, vous en saurez un peu plus sur l'essor de l'économie des animaux de compagnie.