La revue des Marchés - Avril 2022

Résumé

Dans les mois à venir, on peut s’attendre à un ralentissement de la croissance mondiale, mais pas à une récession, y compris en Europe, malgré ses liens plus étroits avec la Russie et l’Ukraine.

|

|

Téléchargez l'article ici |

La fin d’une époque

Stefan Rondorf / 04.04.2022

L’invasion de l’Ukraine par la Russie devrait marquer la fin d’une époque pour l’ensemble du monde occidental. Les investisseurs mettront très vraisemblablement un peu de temps à s’accommoder de cette nouvelle réalité : il leur faut encore obtenir les réponses à de multiples questions et résoudre les conflits d’objectifs. Mais à quoi peut-on s’attendre sur le front des prix, de la conjoncture et des marchés dans les mois à venir ?

Un tournant semble se dessiner au niveau des taux d’inflation. La hausse des prix s’est encore accélérée : avant même l’escalade militaire en Ukraine, de nombreux signes montraient que l’inflation tendait à se généraliser et à s’installer dans la durée, un phénomène qui devrait être renforcé par la flambée des prix dans les domaines de l’énergie et des produits alimentaires, notamment. On peut au moins s’attendre à une normalisation ultérieure des prix. Les sanctions contre la Russie pourraient en outre accroître les tensions sur les chaînes d’approvisionnement et sur les transports.

En conséquence, les perspectives conjoncturelles se sont assombries. La hausse des prix érode le revenu disponible des ménages pour la consommation et diminue la visibilité des entreprises, qui pourraient reporter leurs investissements. Point positif, la demande de services dans le domaine des loisirs et des voyages pourrait repartir à la hausse dans de nombreux pays, malgré les incertitudes qui subsistent en lien avec la pandémie. Par ailleurs, l’épargne accumulée pendant la pandémie devrait amortir en partie les effets de la hausse des prix.

Au final, on peut s’attendre à un ralentissement de la croissance mondiale dans les mois à venir, mais pas encore à une récession, y compris en Europe, malgré ses liens plus étroits avec la Russie et l’Ukraine.

Un ralentissement conjoncturel devrait également freiner la croissance des bénéfices. Si, avant la crise, la croissance bénéficiaire, notamment de l’indice européen Stoxx600, était estimée à environ 9% pour l’année 2022, les prévisions pourraient désormais tabler sur une stagnation. Une récession des bénéfices n’est pas non plus inéluctable en Europe, notamment en raison de l’effet compensatoire de la hausse des bénéfices dans les secteurs de l’énergie et des matières premières.

La flambée des prix et l’augmentation des risques baissiers pour la conjoncture posent un dilemme aux banques centrales. Ces dernières semaines, la BCE et la Réserve fédérale américaine se sont toutes deux rangées, au moins verbalement, du côté de la lutte contre l’inflation. Mais pour inverser le cap de leur politique monétaire jusque-là très accommodant, elles vont devoir frapper vite et fort, un délicat exercice d’équilibriste. Le chemin à parcourir jusqu’à une politique monétaire qui freine durablement l’inflation avec des taux supérieurs au niveau neutre (estimé à 2,5% aux États-Unis par exemple) est encore long, ce qui offre une lueur d’espoir aux marchés actions et autres classes d’actifs risquées : les taux d’intérêt réels, autrement dit les taux corrigés de l’inflation, devraient rester durablement négatifs.

Malgré un environnement difficile, les actifs réels tels que les actions pourraient donc conserver leur attrait à moyen terme par rapport aux classes d’actifs nominales telles que les emprunts d’État. Donc, sur ce plan, pas de changement à attendre.

Focus sur les marchés

Allocation tactique actions et obligations

- Même si les risques conjoncturels baissiers l’emportent pour le moment, le risque de récession dans les prochains mois est relativement faible. Avant l’invasion de l’Ukraine par la Russie, l’économie mondiale avait repris de l’élan après le ralentissement déclenché par le variant Omicron durant l’hiver. L’espoir d’une reprise du secteur des services reste permis après deux années de pandémie.

- Si le cours du pétrole devait s’établir durablement au-dessus des 120 dollars le baril, il aurait à peu près doublé en l’espace de deux ans, une évolution qui va historiquement de pair avec un nette décélération conjoncturelle. Toutefois, une réduction sensible de l’intensité énergétique (et donc la diminution de la dépendance énergétique) des économies occidentales ainsi qu’une politique monétaire encore accommodante atténuent le signal négatif de cette règle empirique.

- En conséquence, le débat sur un scénario de stagflation similaire à celui des années 1970 est prématuré pour l’instant.

- La probabilité de cyberattaques ou d’agression d’un pays membre de l’OTAN de la part de la Russie semble relativement faible, mais n’est pas nulle.

- La flambée de l’inflation et la pression sur les banques centrales ont déclenché une baisse historique des marchés obligataires américains. En tant qu’actifs réels, les actions restent relativement épargnées, surtout dans un environnement dans lequel les taux réels devraient se maintenir un certain temps en territoire négatif.

Découvrez l'intégralité de La revue des Marchés - Avril 2022

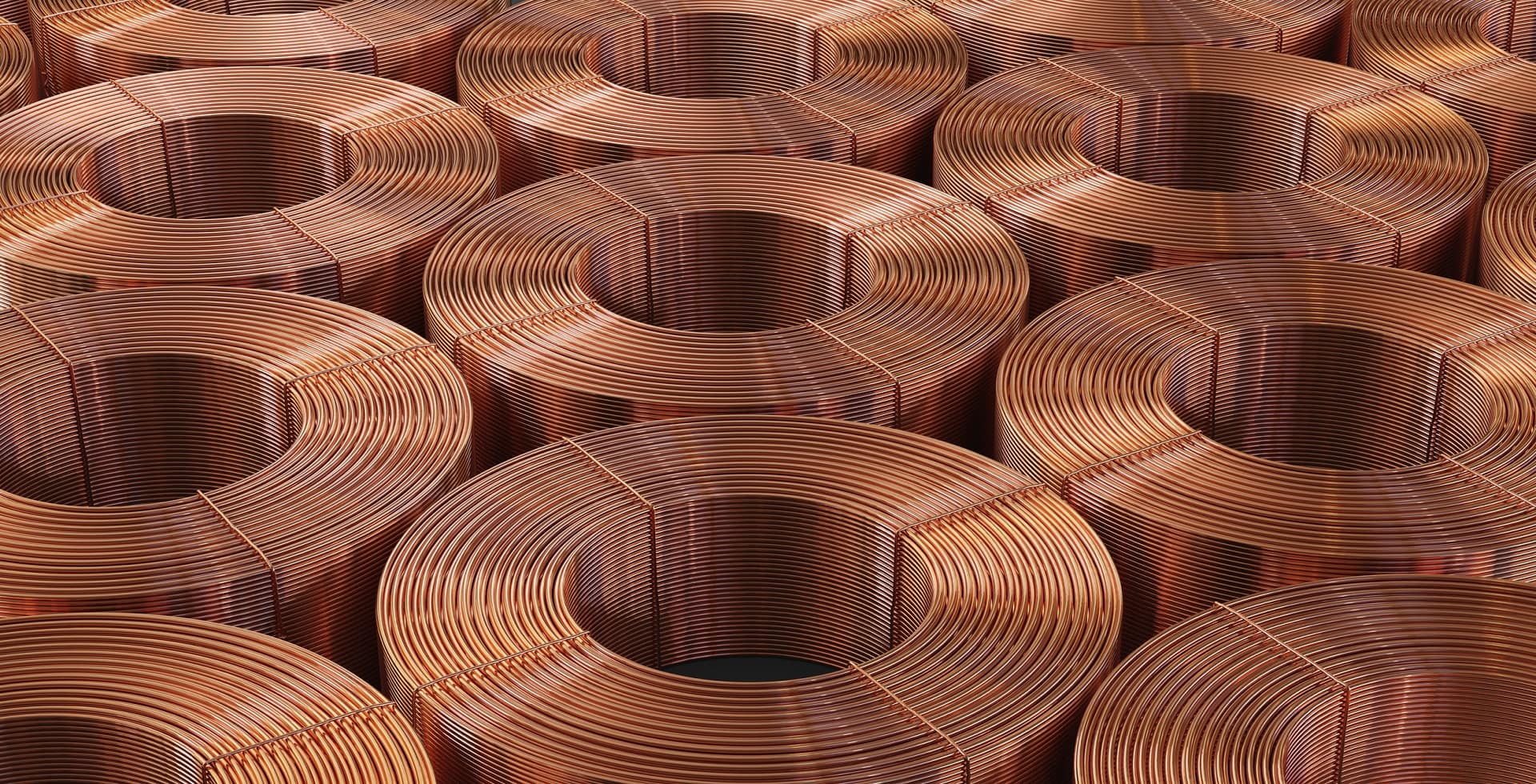

Alors que l'investissement dans les matières premières prend de l'ampleur, les métaux industriels pourraient offrir de meilleures opportunités

Résumé

L'invasion de l'Ukraine par la Russie a suscité un regain d'intérêt pour les investissements dans les matières premières. Du fait des perturbations potentielles des livraisons importantes de matières premières liées à l'énergie par la Russie, la classe d'actifs a regagné la faveur des investisseurs, l'attention se portant principalement sur le pétrole et le gaz. Découvrez pourquoi Gregor Hirt, Global CIO Multi Asset, et Frederik Fischer, gestionnaire de portefeuille senior Multi Asset et Commodity, pensent que les investisseurs négligent peut-être un autre aspect important du cycle actuel des matières premières : les métaux industriels.