Résumé

Notre analyse de 13 crises géopolitiques depuis 1952 pour aider les investisseurs à traverser le conflit entre l'Ukraine et la Russie.

Points clés

|

La communauté internationale a répondu d’une voix quasi unanime à l’invasion de l’Ukraine par la Russie : il s’agit d’une violation du droit international, d’une grave menace pour la sécurité mondiale et d’une catastrophe humanitaire. Mais pour les investisseurs, la situation est moins claire. Chaque nouveau développement semble impacter les prix du pétrole, perturber les marchés financiers et assombrir les perspectives d’inflation.

Dans de telles circonstances, certains investisseurs s’en remettent à un vieil adage boursier : “acheter au son du canon, vendre au son du clairon1 ”. Mais est-ce vraiment une bonne idée ? Pour en savoir plus, nous avons examiné le lien entre les crises géopolitiques et les marchés financiers, en passant en revue plus d’une douzaine de scénarios survenus dans un passé relativement proche et présentant des similitudes avec la situation actuelle (voir la liste ci-dessous).

Réaction des marchés à 13 crises récentes

Notre analyse ne nous a pas permis de tirer des conclusions claires quant à l’impact des crises mondiales sur les actions, les obligations, les matières premières ou les devises. Les marchés ont tantôt fortement rebondi, tantôt non2.

- Principaux marchés haussiers après des crises. Après les deux guerres d’Irak, par exemple, les marchés ont affiché de très belles performances. Cependant, ces rebonds ont plus résulté selon nous de la perspective de la fin imminente d’une récession (1991) ou du rebond qui a suivi l’éclatement de la bulle technologique (2002-2003).

- Principales baisses après des crises. Les marchés ont subi une pression intense après l’invasion de la Géorgie par la Russie en 2008 – mais cela a probablement été le fait de la crise financière mondiale, et non de la crise politique.

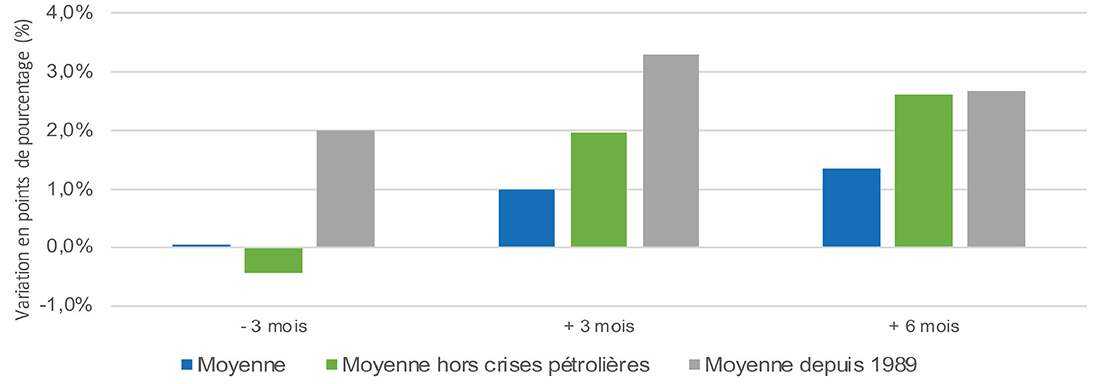

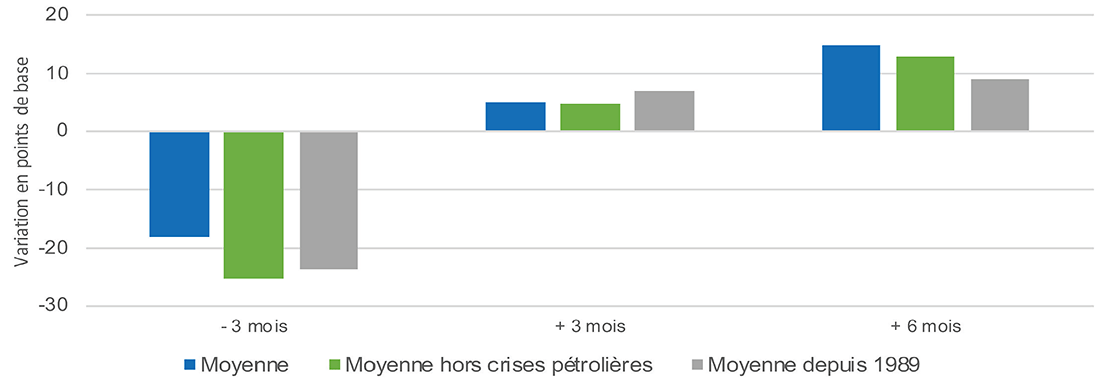

À de nombreuses autres occasions, les marchés actions sont restés relativement calmes. Dans l’ensemble, les actions ont, en moyenne, pris de la hauteur après l’amorce de crises mondiales, comme le montrent les graphiques ci-dessous. Dans le même temps, les actifs “sûrs” tels que les bons du Trésor américain ont, en moyenne, légèrement reculé, ce qui s’est traduit par une hausse de leurs rendements. Mais, comme nous l’avons expliqué dans les exemples ci-dessus, les performances ont sans doute principalement résulté de facteurs indépendants des crises. C’est la conclusion clé que nous tirons du passé, et elle ne plaide pas en faveur de l’idée d’”acheter au son du canon”. Les investisseurs doivent plutôt prendre leurs décisions d’achat ou de vente en fonction de la santé de l’économie dans son ensemble, ainsi que des perspectives sectorielles et en matière de bénéfices.

Les actions ont eu tendance à rebondir après des crises mondiales, en particulier après la fin de la Guerre froide

Performance de l’indice S&P 500 (en %) durant 13 périodes de crise (voir liste ci-dessous)

Les rendements ont généralement augmenté lorsque les investisseurs se sont détournés des actifs “sûrs” au lendemain de crises

Performance des bons du Trésor américain à 10 ans (en points de base) durant 13 périodes de crise (voir la liste ci-dessous)

Source des deux graphiques : Allianz Global Investors, Refinitiv Datastream, GFD.

Calculs basés sur l’évolution des marchés en RDA (17/03/1953) ; Hongrie (28/10/1956) ; crise cubaine (10/10/1962) ; Tchécoslovaquie (21/08/1968) ; Pologne (13/12/1981) ; 1ère crise pétrolière (6/10/1973) ; 2e crise pétrolière (16/01/1979) ; 1ère guerre d’Irak (17/01/1991) ; 2e guerre d’Irak (19/03/2003) ; Printemps arabe en Tunisie (17/10/2010) ; Géorgie (01/08/2008) ; Crimée/Ukraine (03/03/2014) ; États-Unis/Corée du Nord (08/08/2017). La performance passée ne constitue pas un indicateur fiable de la performance future.

Réaction des marchés à la crise ukrainienne

Depuis le début du conflit en Ukraine, nous n’avons observé aucun signe de panique, du moins sur les principaux marchés. L’indice de volatilité VIX, souvent appelé “indice de la peur”, se situe actuellement autour de 35, un niveau certes nettement supérieur à sa moyenne de long terme (environ 20), mais bien loin des valeurs extrêmes (plus de 50) enregistrées ces dernières années.

Malgré la volatilité des marchés, les mouvements de prix ont en fait été relativement limités depuis le déclenchement des hostilités en Ukraine. Certes, le S&P 500 a perdu plus de 10 % par rapport à son sommet du début de l’année, mais les valorisations des actions américaines restent relativement élevées en termes historiques. En outre, le repli a été moins marqué sur les marchés européens, tandis que les marchés émergents (hors Russie, bien entendu) n’ont guère évolué.

Il en va tout autrement des prix du pétrole. Les prix de l’énergie ont fortement augmenté, le West Texas Intermediate (WTI) et le Brent dépassant désormais les 100 USD, soit un niveau deux fois plus élevé qu’il y a deux ans, ce qui devrait laisser son empreinte sur la croissance économique. Par le passé, un doublement des prix du pétrole en deux ans a conduit à plusieurs reprises à une récession.

Dans le contexte actuel, on peut raisonnablement se demander si les banques centrales, et notamment la Réserve fédérale américaine, diffèreront, voire interrompront, la normalisation annoncée de leur politique monétaire. Nous en doutons, en grande partie du fait des perspectives d’inflation. La flambée des prix du pétrole se traduira probablement par des taux d’inflation supérieurs aux prévisions établies jusqu’ici. En outre, la hausse des prix de l’énergie pourrait inciter les entreprises et les ménages à continuer de relever leurs anticipations en la matière, ce qui pourrait attiser davantage l’inflation. Depuis la fin 2021, les banques centrales font de plus en plus état de pressions inflationnistes sous-jacentes et de tensions sur le marché du travail. Nos analyses montrent que si l’on peut s’attendre à une baisse des prix en variation annuelle, l’inflation devrait rester supérieure à l’objectif de 2 % des banques centrales occidentales à moyen terme.

En outre, la Fed réaffirme régulièrement sa volonté de durcir ses conditions financières générales, et pas seulement ses taux d’intérêt. Une baisse progressive des cours des actions ou une hausse des taux d’intérêt du marché pour les prêts et les obligations d’entreprises ne devraient rien y changer.

Dans ce contexte, nous restons prudents à l’égard des actions pour le moment. Si les marchés ont affiché de solides performances pendant des années, la crise ukrainienne pourrait provoquer de nouveaux dégagements au cours des prochaines semaines.

Voici les 13 crises ayant impacté les marchés que nous avons analysées

| Guerre froide | 1981 | Loi martiale en Pologne |

| 1968 | Invasion de la Tchécoslovaquie | |

| 1962 | Crise des missiles cubains | |

| 1956 | Invasion de la Hongrie | |

| 1953 | Soulèvement en Allemagne de l’Est (RDA) | |

| Crise pétrolière | 1979 | Choc pétrolier consécutif à la révolution iranienne |

| 1973 | Embargo pétrolier de l’OPEP | |

| Guerres du Golfe | 2003 | Deuxième guerre américano-irakienne |

| 1991 | Première guerre américano-irakienne | |

| Printemps arabe | 2011 | Soulèvements au Moyen-Orient |

| Intervention militaire russe | 2014 | Crise de Crimée (Ukraine) |

| 2008 | Invasion de la Géorgie | |

| Agression nord-coréenne | 2017 | Tensions États-Unis/Corée du Nord |

1 Cette citation est souvent attribuée au financier londonien Nathan Rothschild (1810).

2 Source : recherche d’AllianzGI, Refinitiv Datastream. Après le début de la première guerre d’Irak (17 janvier 1991), le S&P 500 a progressé de 19,0 % sur une période de 3 mois et de 16,2 % sur une période de 6 mois. Après le début de la deuxième guerre d’Irak (19 mars 2003), il a gagné 13,8 % sur une période de 3 mois et 18,6 % sur une période de 6 mois. La performance passée ne constitue pas un indicateur fiable de la performance future.

Tout investissement comporte des risques.

La valeur et le revenu d’un investissement peuvent diminuer aussi bien qu’augmenter et l’investisseur n’est dès lors pas assuré de récupérer le capital investi. Les avis et opinions exprimés dans la présente communication reflètent le jugement de la société de gestion à la date de publication et sont susceptibles d’être modifiés à tout moment et sans préavis.

Certaines des données fournies dans le présent document proviennent de diverses sources et sont réputées correctes et fiables a la date de publication.

Les conditions de toute offre ou contrat sous-jacent, passé, présent ou à venir, sont celles qui prévalent. Ceci est une communication publicitaire éditée par Allianz Global Investors GmbH, www.allianzgi.com, une société à responsabilité limitée enregistrée en Allemagne, dont le siège social se situe Bockenheimer Landstrasse 42-44, 60323 Francfort/M, enregistrée au tribunal local de Francfort/M sous le numéro HRB 9340 et agréée par la Bundesanstalt für Finanzdienstleistungsaufsicht (www.bafin.de).

Le Résumé des droits des investisseurs est disponible en anglais, français, allemand, italien et espagnol sur https://regulatory.allianzgi.com/en/ investors-rights. Allianz Global Investors GmbH a constitué une succursale en France, Allianz Global Investors GmbH, Succursale Française, www.allianzgi.fr, partiellement soumise à la réglementation de l’Autorité des Marchés Financiers (www.amf-france.org).

La reproduction, publication ou transmission du contenu, sous quelque forme que ce soit, est interdite ; excepté dans les cas d’autorisation exprès d’Allianz Global Investors GmbH.

2058425

Newsletter de l'équipe Conviction Equity - Février 2022

Résumé

Zoom marché : Construction : perspectives favorables pour les chefs de file de la transition verte Commentaires sur les performances des fonds Equity Convictions